第一节财务报表分析的目的与方法

第二节财务比率分析

第三节财务预测的步骤和方法

第四节增长率与资本需求的测算

第一节财务报表分析的目的与方法

一、财务报表分析的目的与维度

1 目的

2 维度战略 会计 财务 前景

二、财务报表分析的方法

1. 比较分析法

框架计划目标、过去业绩、行业水平

内容会计要素总量、结构百分比、财务比率

类型趋势分析法、预算差异分析法和横向比较分析法

2. 因素分析法

连环替代法的应用

简化的差额分析法(必须是各驱动因素连乘或连除的关系)

三、财务报表分析的局限性

1.财务报表信息披露的问题

2.财务报表信息的可靠性问题

3.财务报表信息的比较基础问题

第二节 财务比率分析

一、短期偿债能力比率

1 营运资本=流动资产流动负债=长期资本(非流动负债与所有者权益)长期资产(非流动资产)

营运资本的数额越大,财务状况越稳定,营运资本是绝对数,不便于不同历史时期及不同企业之间的比较,在实务中很少直接使用营运资本作为偿债能力的指标。营运资本的合理性主要通过短期债务的存量比率评价。

2 流动比率=流动资产/流动负债

3 速动比率=速动资产/流动负债

4 现金比率=货币现金/流动负债更稳健,现金本身可直接偿债。

流动资产=流动负债+营运资本

营运资本配置比率=营运资本/流动资产

流动比率=流动资产/流动负债

流动资产是确定的,营运资本增加则流动负债减少,所以营运资本配置比率与流动比率是同方向变化的

5 现金流量比率=经营活动现金流量净额/流动负债(期末数)

分析更具说服力。

一方面它克服了可偿债资产未考虑未来变化及变现能力等问题,另一方面实际用以支付负债的通常是现金,而不是其他可偿债资产。

6影响短期偿债能力的其他因素

二、长期偿债能力比率(所有的负债,包括短期负债)

存量比率资产负债率,产权比率,权益乘数,长期资本负债率

流量比率是利息保障倍数和现金流量利息保障倍数

其他影响长期偿债能力的因素(表外因素)

(1)负债担保;

(2)未决诉讼。

三、营运能力比率

应收账款周转率:1为“应收票据”及“应收账款”、2 外部分析人员无法取得赊销的数据,只好直接使用营业收入计算。3可以使用年初年末的平均数、或者使用多个时点的平均数,以减少季节性、偶然性或人为因素的影响。4如果坏账准备的金额较大,就应进行调整,使用未计提坏账准备的应收账款计算周转天数、周转次数。(应收账款余额而不是净额)

5应收账款周转天数就不是越短越好,应与销售额分析、现金分析联系起来。

存货周转率:1使用“营业收入”(在短期偿债能力分析中、在分解总资产周转率时)“营业成本”(评估存货管理的业绩时) 2存货周转天数不是越短越好3应关注构成存货的产成品、半成品、原材料、在产品和低值易耗品之间的比例关系

资产周转率的驱动因素:总资产周转率的驱动因素分析,通常可以使用“资产周转天数”或“资产与收入比”指标,不使用“资产周转次数”

关系公式

总资产周转天数=∑各项资产周转天数

总资产与营业收入比=∑各项资产与营业收入比

四、盈利能力比率

营业净利率=净利润÷营业收入×100%

资产净利率=净利润÷总资产×100%

权益净利率=净利润÷股东权益×100%

五、市价比率

净收益

每股收益=普通股股东净利润÷流通在外普通股加权平均股数

市盈率=每股市价/每股收益

净资产

每股净资产(每股账面价值)=普通股股东权益÷流通在外普通股数

市净率(市账率)=每股市价/每股净资产

营业收入

每股营业收入=营业收入÷流通在外普通股加权平均股数

市销率=每股市价÷每股营业收入

计算每股收益时,应注意使用当期流通在外普通股加权平均股数。

①引起所有者权益总额变动的股数变动(增发股票、回购股票等)需要按照实际增加的月份计算加权平均;

②不引起所有者权益总额变动的股数变动(如发放股票股利、股票分割等)不需要按照实际增加的月份加权计算。

存在优先股时

每股收益仅适用于普通股,即普通股的每股收益。计算每股收益的分子应该是可分配给普通股股东的净利润,即从净利润中扣除当年宣告或累积的优先股股息。

通常只为普通股计算每股净资产,计算每股净资产的分子应从股东权益总额中减去优先股权益,包括优先股的清算价值及全部拖欠的股息,得出普通股权益。

六、杜邦分析体系

权益净利率=营业净利率×资产周转率×权益乘数

(经营战略) (财务政策)

(1)“高盈利、低周转” (1)低经营风险、高财务杠杆

(2)“低盈利、高周转” (2)高经营风险、低财务杠杆

分析方法:因素分析法

局限性:1.计算总资产净利率的“总资产”与“净利润”不匹配2.没有区分经营和金融

七、管理用财务报表体系

1管理用资产负债表

(1)区分经营资产和金融资产(长投、利息、金融、货币)

(2)区分经营负债和金融负债(利息、四特)

2 管理用利润表

区分经营损益和金融损益

经营损益是指除金融损益以外的当期损益

3 管理用现金流量表

1. 区分经营现金流量和金融现金流量

2. 现金流量的确定

(1)实体现金流量(来源)

资本支出=净经营长期资产增加+折旧与摊销

(2)融资现金流量(实体现金流量的去向)

实体现金流量=股权现金流量+债务现金流量

其中:

①债务现金流量=税后利息新借负债本金(或+偿还负债本金)

=税后利息净负债增加

②股权现金流量=实体现金流量债务现金流量

=股利股票发行(或+股票回购)

=股利股权资本净增加

=净利润所有者权益

总结:

管理用利润表 EBIT(1T)= I(1T)+ 净利润

| | |

管理用资产负债表 净经营资产(增加)= 净负债(增加)+ 所有者权益(增加)

|| || ||

管理用现金流量表 实体现金流量= 债务现金流量+ 股权现金流量

4 管理用财务分析体系

权益净利率=

=净经营资产净利率+(净经营资产净利率税后利息率)×净财务杠杆

利用连环替代法测定

第三节 财务预测的步骤和方法

一、财务预测的含义

狭义的财务预测仅指估计企业未来的融资需求

广义的财务预测包括编制全部的预计财务报表

财务预测的意义包括(1)财务预测是融资计划的前提;(2)财务预测有助于改善投资决策;(3)预测有助于应变。

二、财务预测的方法

(一)销售百分比法

预计需要外部融资额=融资总需求(→净经营资产的增加→预计净经营资产基期净经营资产)可动用的金融资产留存收益增加

(二)财务预测的其他方法

1.回归分析

2.运用信息技术预测

(1)最简单的是使用“电子表软件”:

(2)利用决策支持智能化工具:

第四节增长率与资本需求的测算

一、外部资本需求的测算

(一)外部融资销售增长比=外部融资额/营业收入增长额

预计需要外部融资额=增加的营业收入×经营资产销售百分比增加的营业收入×经营负债销售百分比可动用金融资产预计营业收入×预计营业净利率×(1预计股利支付率)

两边均除以新增营业收入(通常假设可动用金融资产为0)

推导得到:外部融资销售增长比=经营资产销售百分比经营负债销售百分比[(1+销售增长率)÷销售增长率]×预计营业净利率×(1预计股利支付率)

(二)外部融资销售增长比的运用

外部融资额=外部融资额占销售增长百分比×销售增长额

(二)外部融资需求的敏感分析

外部融资需求=增加的营业收入×经营资产销售百分比增加的营业收入×经营负债销售百分比可动用的金融资产预计销售额×预计营业净利率×(1预计股利支付率)

(3)销售增长(取决于与内含增长率的关系)

(4)营业净利率(在股利支付率小于1的情况下,反向)

(5)股利支付率(在营业净利率大于0的情况下,同向)

(6)可动用金融资产(反向)

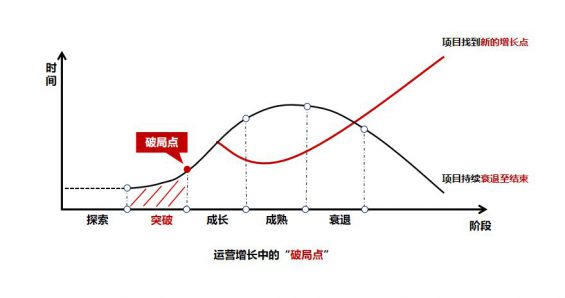

二、内含增长率的测算

1.含义

没有可动用的金融资产,且外部融资为零时的销售增长率。

预计营业收入×预计营业净利率×(1预计股利支付率)

2 计算

方法一:

外部融资销售增长比=经营资产销售百分比经营负债销售百分比[(1+销售增长率)÷销售

(0) ( X)

增长率]×预计营业净利率×(1预计股利支付率)

( X)

方法二:(由方法三变化而来)

内含增长率=

方法三:(由方法一变化而来)

内含增长率=

3. 内含增长率的影响因素

4.结论:

预计销售增长率=内含增长率,外部融资额=0

预计销售增长率>内含增长率,外部融资额>0(追加外部资金)

预计销售增长率<内含增长率,外部融资额<0(资金剩余)

三 可持续增长率的测算

(一)含义

可持续增长率是指不发行新股,不改变经营效率(不改变营业净利率和资产周转率)和财务政策(不改变负债/权益比和利润留存率)时,其销售所能达到的最大增长率。

二 假设条件

假设

对应指标或等式

(1)公司营业净利率将维持当前水平,并且可以涵盖增加负债的利息

营业净利率不变

(2)公司资产周转率将维持当前水平

资产周转率不变

(3)公司目前的资本结构是目标结构,并且打算继续维持下去

权益乘数不变资产负债率不变

(4)公司目前的利润留存率是目标留存率,并且打算继续维持下去

利润留存率不变

(5)不愿意或者不打算增发新股(包括股份回购,下同)

增加的所有者权益=增加的留存收益

三 可持续增长率的计算

因为资产周转率不变:销售增长率=总资产增长率

因为资本结构不变:总资产增长率=所有者权益增长率

因为不增发新股:

1.根据期初股东权益计算可持续增长率

所有者权益增长率=

变换可得

可持续增长率=营业净利率×期末总资产周转率×期末总资产期初权益乘数×本期利润留存率=期初权益本期净利率×利润留存率

2.根据期末股东权益计算的可持续增长率

所有者权益增长率=

本期增加留存收益/期末股东权益=

=期末总资产周转率×期末权益乘数×营业净利率×本期利润留存率

=期末权益净利率×利润留存率

可持续增长率=

3.结论

(1)若满足5个假设:

预计销售增长率=基期可持续增长率=预计本年可持续增长率

=预计资产增长率=预计负债增长率=预计所有者权益增长率

=预计净利润增长率=预计股利增长率

(2)如果某一年的公式中的4个财务比率有一个或多个比率提高,在不增发新股的情况下,则实际增长率就会超过上年的可持续增长率,本年的可持续增长率也会超过上年的可持续增长率。

(3)如果某一年的公式中的4个财务比率有一个或多个比率下降,在不增发新股的情况下,则实际增长率就会低于上年的可持续增长率,本年的可持续增长率也会低于上年的可持续增长率。

(4)如果公式中的4个财务比率已经达到公司的极限,只有通过发行新股增加资金,才能提高销售增长率。

(四)基于管理用财务报表的可持续增长率

假设

对应指标或等式

(1)公司营业净利率将维持当前水平,并且可以涵盖增加负债的利息

营业净利率不变

(2)公司净经营资产周转率将维持当前水平

净经营资产周转率不变